Çin ekonomisi hala deflasyonist bir kısır döngüde sıkışmışken ve yeni ticaret manşetleri ortaya çıkarken, PBoC'nin temkinli kalması muhtemel. Bu arada, RBA'nın bu hafta OCR'yi 25 baz puan düşürmesi ve BI tarafından bir faiz indirimi yapılması bekleniyor.

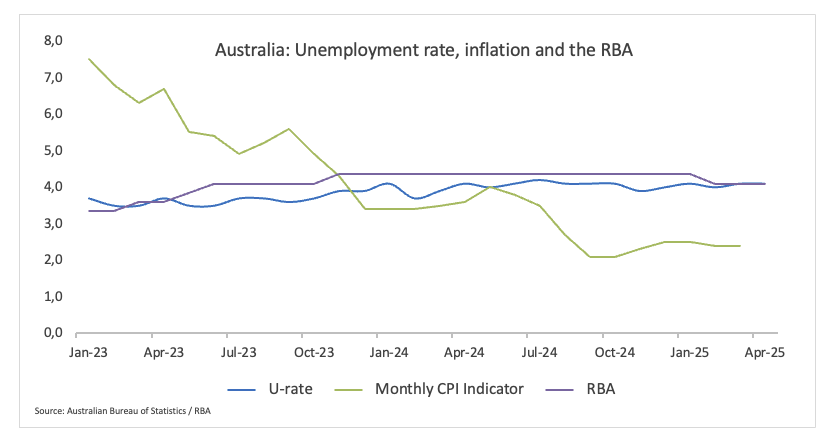

Avustralya Merkez Bankası (RBA) – %4,10

RBA'nın, 20 Mayıs'taki yaklaşan politika toplantısında politika faizini 25 baz puan düşürmesi geniş çapta bekleniyor; yıl sonuna kadar iki ek indirim daha yapılması muhtemel, Reuters anketine göre.

Piyasa beklentileri, çekirdek enflasyonun RBA'nın %2–%3 hedef aralığına geri döndüğüne dair işaretlerin yanı sıra küresel ticaret gerginliklerine dair artan endişelerle değişti.

Nisan ayında faizleri %4,1'de sabit tutan RBA, artan uluslararası belirsizliğe—özellikle ABD tarifeleri etrafında—henüz yanıt vermeye hazır olmadığını belirtti. Ancak, Nisan toplantısının tutanakları, Mayıs toplantısını politika duruşunu yeniden değerlendirmek için zamanında bir fırsat olarak gördüğünü gösterdi.

Yine de, merkez bankası temkinli kalmaya devam ediyor. Tutanaklar, çok erken hareket etmenin enflasyonda elde edilen zorlu ilerlemeyi zayıflatabileceğine dair uyarıda bulundu ve yetkililer Mayıs'ta bir faiz indiriminin garanti olmadığını vurguladı.

Yaklaşan Karar: 20 Mayıs

Konsensüs: 25 baz puan faiz indirimi

FX Görünümü: AUD/USD, Mayıs'ın başlarında 0,6500 seviyesinin üzerine kısa bir süre çıkmasının ardından belirgin bir baskı altına girdi ve YTD'de yeni zirvelere ulaştı. O zamandan beri, parite yatay bir aralığa yerleşti ve 0,6200'lerin ortasında bir taban buldu. 0,6460 civarındaki 200 günlük SMA'nın üzerinde kesin bir kırılma, muhtemelen daha yapıcı bir kısa vadeli görünümü işaret edecektir.

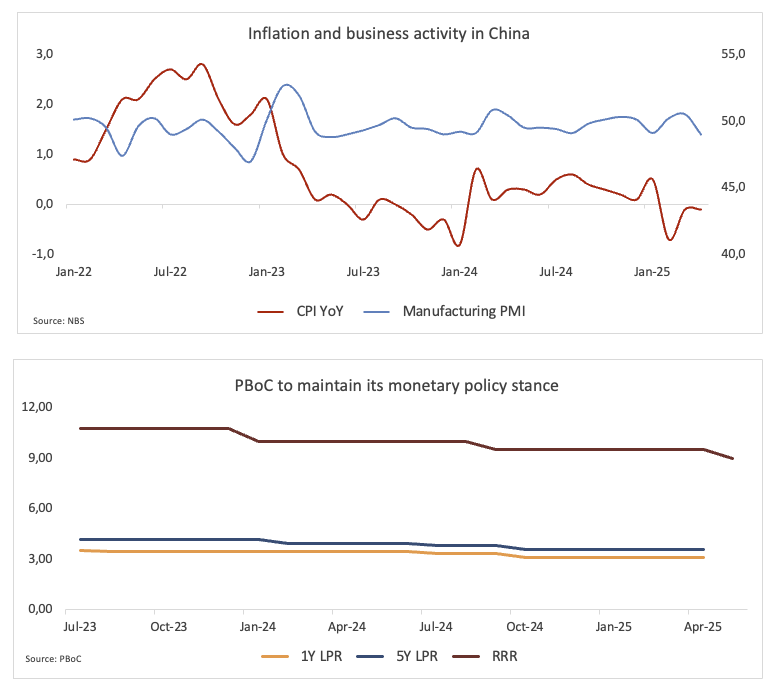

Çin Merkez Bankası – %3,10 / %3,60

Yılın başından bu yana, PBoC sessizce vites değiştirdi—sisteme daha fazla likidite enjekte ederek ve daha fazla gevşemenin ufukta olabileceğini işaret ederek, hala uzun süreli COVID kapanmalarının etkileriyle mücadele eden bir ekonomiyi canlandırma çabası içinde.

Yine de, bahar verileri karışık bir tablo sundu. Bir yandan, Q1 reel GSYİH, yıllık %5,4 ile beklenenden güçlü geldi ve Pekin'in politika yapıcılarına 2025'te yaklaşık %5 büyüme hedeflerken biraz nefes alma alanı sağladı. Öte yandan, deflasyonist baskılar Nisan'a kadar devam etti ve tüketici fiyatları inatla sıfırın altında kaldı.

Bu arada, ABD-Çin ticaret cephesindeki yeni iyimserlik, daha geniş küresel gerginlikleri hafifletmeye yardımcı oldu. İki ülke, 10-11 Mayıs'ta Cenevre'de yapılan iki günlük müzakerelerde önemli bir ilerleme kaydetti; bu, 2 Nisan'da karşılıklı tarifelerin uygulanmasıyla ticaret gerginliklerinin arttığı altı hafta sonra bir dönüm noktası oldu. Anlaşmanın bir parçası olarak, Washington 90 günlük bir duraklama kabul etti ve Çin'den yapılan ithalat üzerindeki tarifeleri %30'a düşürdü—%145'ten keskin bir düşüş—fentanil ile ilgili vergilerde %20'lik bir indirim de dahil.

Yine de, ticaret gerginliklerindeki gevşemeye rağmen, PBoC şu anda politika faizlerini sabit tutma eğiliminde görünüyor. Ancak, iç ekonomik ivme toparlanmazsa daha fazla teşvik dışlanamaz.

Yaklaşan Karar: 20 Mayıs

Konsensüs: Sabitleme

FX Görünümü: USD/CNH, 7,2000 civarında birkaç gün süren bir konsolidasyon aşamasında görünüyor ve 7,2200 civarındaki 200 günlük SMA'nın hemen altında dalgalanıyor. Bu, paritenin Nisan'ın başlarında ulaştığı 18 yılın en yüksek seviyelerinden 7,4300 civarından geri çekilmesinin ardından gerçekleşiyor. Şu anda, fiyat hareketinin ABD-Çin ticaret cephesindeki gelişmeler tarafından yoğun bir şekilde yönlendirilmesi bekleniyor.

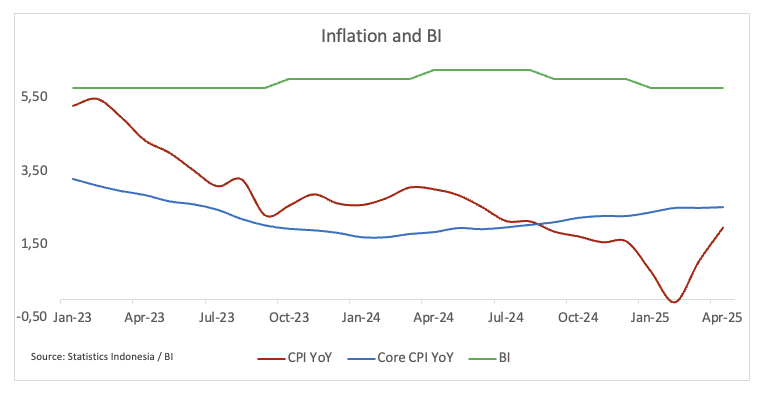

Endonezya Merkez Bankası (BI) – %5,75

Endonezya Merkez Bankası (BI), Washington'ın karşılıklı tarifelerinin artan dış riskler oluşturmasına rağmen, ekonominin bu yıl %4,70 ile %5,50 arasında genişlemesini bekliyor. Bu durum, ticaret hacimlerini kısıtlama ve IDR üzerindeki baskıyı artırma tehdidinde bulunuyor ve bankanın faiz desteği ile para birimi savunması arasında denge kurma kararlılığını test ediyor.

Bu arada, enflasyonun merkez bankasının %1,50–%3,50 hedef aralığında rahat bir şekilde kalması bekleniyor. Tüketici talebinin yalnızca yavaş bir şekilde toparlanmasıyla, fiyat baskılarının orta noktaya doğru kayması bekleniyor, ancak bu, merkez bankasının güvercin bir duruş sergilemesini engelleyecek kadar hızlı olmayacak. Bu, BI'ya faiz oranlarını daha da düşürme alanı sağlarken, para birimi volatilitesine karşı dikkatli kalmasını sağlıyor.

Bu bağlamda, BI, rupinin güvenini artırmak için döviz piyasasındaki varlığını sürdürecek, kıdemli yetkili Erwin Gunawan Hutapea geçen hafta bunu belirtti.

Yaklaşan Karar: 21 Mayıs

Konsensüs: 25 baz puan faiz indirimi

FX Görünümü: Endonezya Rupisi (IDR), Nisan ayında ABD Doları (USD) karşısında tarihi düşük seviyelere ulaştıktan sonra 16,400 seviyeleri civarında iki aylık düşük seviyelerde dalgalanarak biraz toparlandı. Para birimi istikrar belirtileri gösterse de, USD/IDR, küresel ticaret dinamikleri üzerindeki artan belirsizlikler nedeniyle dikkat çekmeye devam ediyor.

Feragatname: Bu sayfadaki tüm bilgiler değişebilir. Bu web sitesinin kullanımı ile kullanıcılar kullanıcı sözleşmesini kabul etmiş sayılırlar. Lütfen gizlilik koşullarını ve hükümlerini okuyunuz. Lütfen finansal piyasalardaki ticari riskler ve maliyetler konusunda tam bilgi edininiz çünkü burası en riskli yatırım biçimlerinden birisidir. Alım satım farkı yoluyla döviz ticareti yüksek bir risk içerir ve tüm yatırımcılar için uygun bir alan olmayabilir. Diğer finansal araçlar içinden döviz ticaretini tercih etmeden önce, yatırım nesnelerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice gözden geçiriniz. FXStreet’de ifade edilen görüşler bireysel yazarlara aittir, fxstreet.com veya yönetimin görüşlerini ifade etmemektedir. Bilgilerde hatalar yada eksikler bulunabilir. FXStreet bağımsız yazarların görüşlerini doğrulamak zorunda değildir. FXStreet’de verilen herhangi bir görüş, haber, araştırma, analiz, fiyatlar veya fxstreet.comtarafından bu sitede yayınlanan bilgiler çalışanlar, ortaklar yada katkıda bulunanlar tarafından genel piyasa yorumu olarak verilmiştir ve yatırım danışmanlığı teşkil etmemektedir. FXStreet bu tür bilgilerin kullanımı nedeniyle doğrudan yada dolaylı olarak ortaya çıkabilecek herhangi bir kar kaybı herhangi bir sınırlama olmaksızın herhangi bir kayıp ya da hasar için sorumluluk kabul etmemektedir.

Recommended Content

Editörlerin Seçtikleri

EUR/USD Haftalık Fiyat Analizi: ABD istihdam ve enflasyon verileri piyasa hissiyatını şekillendirecek

EUR/USD paritesi, aralık ayının ikinci haftasında 1,1762 ile yeni bir aylık zirve seviyesine yükseldi ve bu seviyenin birkaç pip altında kapanış yaptı.

Bitcoin Haftalık Fiyat Analizi: Fed faizleri indirdi ancak BTC yatırımcılarını etkilemeyi başaramadı

Ons Altın Haftalık Fiyat Analizi: XAU/USD rekor zirve seviyelerini test etmeye hazırlanıyor

Ons Altın fiyatları, cuma günü 4.350$ seviyesine yaklaşarak haftada yaklaşık %3 değer kazandı ve nihayetinde 4.330$ civarında dengelendi. Güvenli liman durumu olmasına rağmen, parlak metal geniş ABD Doları (USD) zayıflığı arasında risk iştahı senaryosunda yükseldi.

Litecoin Fiyat Analizi: LTC kazançlarını artırmakta zorlanıyor, yükseliş beklentileri risk altında

Litecoin (LTC) fiyatı, çarşamba günü 87$ direnç seviyesinden dönüşün ardından, cuma günü basın saatinde 80$'ın üzerinde istikrar kazanıyor. Türev verileri, LTC vadeli işlemlerinin Açık Pozisyonunun azalmasına rağmen, yükseliş pozisyonu birikimi öneriyor ve uzun sıkışma riski işaret ediyor.

Önümüzdeki Haftaya Bakış: ABD TÜFE, NFP, PMI'lar ve birçok merkez bankası aktivitesi ile önemli bir hafta

ABD Doları (USD) bu hafta aşağı yönlü bir görünüm sergileyerek, kasım ayının sonlarından bu yana süregelen geniş çaplı düşüşünü uzattı. Federal Rezerv'in (Fed) merakla beklenen faiz kararı pek sürpriz içermedi, ancak Powell bir şeyi netleştirdi: daha fazla faiz artışı gündemde değil.