- Sıcak ABD Üretici Fiyat Endeksi, tarife ile ilgili enflasyon baskıları konusunda endişeleri yeniden canlandırdı.

- Merkez bankalarının liderleri, haftanın sonunda Jackson Hole'da bir araya gelecek.

- EUR/USD, yükselişine devam etti ve yılın zirvesi olan 1,1830'u yeniden ziyaret etmeyi hedefliyor.

EUR/USD paritesi, üst üste ikinci hafta yükseldi ve 1,1730'a kadar yükselerek 1,1700 eşiğinin üzerinde yakınlarda yerleşti. ABD Doları (USD), enflasyonla ilgili verilerin etrafında dönerken, ABD Başkanı Donald Trump'ın tarifeleriyle de şekillendi. Euro (EUR) için ise, ortak para birimi yerel verilerin piyasa oyuncularını etkilememesi nedeniyle pek fazla yaşam belirtisi göstermedi.

ABD enflasyonu ve Federal Rezerv

Amerika Birleşik Devletleri (ABD), salı günü temmuz ayı Tüketici Fiyat Endeksi'ni (TÜFE) açıkladı ve bu endeks, Federal Rezerv'in (Fed) eylülde bir faiz indirimine gideceği spekülasyonlarını artırdı.

Veriler cesaret verici olmaktan uzaktı ancak endişe verici olmaktan da uzaktı: TÜFE'deki değişimle ölçülen enflasyon, yıllık bazda %2,7'de sabit kaldı ve %2,8'lik beklentilerin altında kaldı. Çekirdek yıllık okuma %3,1 olarak kaydedildi; bu, önceki %2,9'dan yükseldi ve beklenen %3'ün biraz üzerindeydi. Aylık bazda, TÜFE %0,2 artış gösterdi ve bu, tahminle eşleşti ve beklenen %0,3'ün altında kaldı.

Spekülatif ilgi, eylülde bir indirim üzerine bahisleri güçlendirmek için akın etti ve bu durum döviz piyasasında risk alma hareketlerine yol açtı. USD, Wall Street'in yükselmesiyle düştü. Bu ivme, ABD'nin endişe verici Üretici Fiyat Endeksi (ÜFE) verilerini açıkladığı perşembe gününe kadar devam etti. Temmuz ayında toptan seviyelerde enflasyon, beklenenden çok daha fazla hızlandı; ÜFE, Temmuz'da yıllık bazda %3,3 artarak, haziranda kaydedilen %2,4'ün çok üzerinde ve %2,5 beklentisinin de oldukça üzerinde gerçekleşti. Çekirdek yıllık okuma ise önceki %2,6'dan %3,7'ye sıçradı ve beklenen %2,9'un üzerinde oldu.

Piyasa duyarlılığı, ÜFE verileriyle birlikte değişti ve USD, hisse senetleri düştükçe yukarı yönlü hareket etti; bu durum artan fiyat baskılarıyla ilgili yeni endişeleri yansıtıyordu.

Fed, 2024 sonuna kadar para politikası sıkılaştırmasını duraklattı; zira politika yapıcıları, Başkan Trump'ın yaygın tarifelerinin daha yüksek enflasyona yol açacağından endişe ediyor. Başkan Jerome Powell ve ekibinin temkinli yaklaşımı, Trump'ın öfkesini tetikledi; Trump, Fed'e yönelik hakaret ve tehditlerde bulunmaktan çekinmedi. Ancak, politika yapıcılar sabırlı yaklaşımlarını sürdürdü; veriler, ABD ekonomisinin dirençli olduğunu gösterse de.

İstikrarlı büyüme ve gevşeyen işgücü piyasası, daha düşük faiz oranları için durumu destekliyordu; eylülde 25 baz puan (bps) indirim olasılığı yaklaşık %90 civarındaydı, ancak enflasyonla ilgili veriler bu inancı biraz sarstı. Tozlar yatıştığında, spekülatif ilgi hala Fed'in bir faiz indirimine gideceğine inanıyor, ancak tarife ile ilgili enflasyon bir Damokles kılıcı gibi asılı duruyor.

Tarifeler, savaş ve daha fazlası

Gerçekten de, tarifeler başlangıçta beklenenden çok daha düşük sonuçlar doğurdu ve enflasyon üzerindeki etkisi korkulduğu kadar kötü olmayacak gibi görünüyor, ancak tamamen sıfırlanmayacak. Haftanın başında, Washington ve Pekin, müzakereleri uzatmak için tarifeler üzerindeki ateşkesin 90 gün daha uzatıldığını duyurdu. O dönemde, ABD, Çin ithalatlarına %30 vergi uygularken, Asya devi ABD ithalatlarına %10 vergi koydu; bu, yılın başında tehdit edilen %145 ve %125'in çok altında.

Bu arada, ABD Başkanı Trump ve Rusya Devlet Başkanı Vladimir Putin, devam eden Ukrayna savaşında bir ateşkes görüşmek üzere Alaska'da bir araya geliyor. Putin, ateşkes anlaşması çerçevesinde Kyiv'in Donbas bölgesinin bir kısmından çekilmesini istiyor. Ancak, Ukrayna Cumhurbaşkanı Volodymyr Zelenskyy, topraklarından vazgeçmeyeceğini net bir şekilde belirtti.

Son olarak, Mayıs 2026'da sona erecek olan Başkan Jerome Powell'ın görev süresinin değiştirilmesi de manşetlere çıktı. Beyaz Saray, on bir potansiyel adayın listesini açıkladı, ancak haftanın ortasında ABD Başkanı Trump, listenin sadece "üç ila dört" kişiye indirildiğini söyledi.

Trump, Kennedy Merkezi'nde konuşurken "Yeni başkanı biraz erken açıklayacağım," dedi.

Hafta başında Trump, bunun dışında ABD Hazine Bakanı Scott Bessent'in listeden çıkarıldığını söyledi. Bu arada, Bessent hafta ortasında açıklamalarda bulunarak nötr faiz oranının mevcut %4,25 - %4,50'den 1,5 puan daha düşük olacağını belirtti. Ayrıca, bir sonraki Fed Başkanı'nın işi "rasyonelleştirmesi" gerektiğini ve bir dizi faiz indirimine yer olduğunu düşündüğünü ekledi.

Gündemde az bir veri açıklaması var

ABD Doları, orta düzey verilerin açıklanmasının ardından cuma günü ılımlı bir tonunu korudu. Ülke, temmuz ayında Perakende satışların %0,5 arttığını, haziran ayındaki %0,9'luk artıştan düştüğünü ve beklentileri karşıladığını bildirdi. Aynı dönemde Sanayi Üretimi ise %0,1 daraldı; bu, beklenen değişim olmaması ve önceki %0,4'lük daralmadan daha kötü bir sonuçtu. Son olarak, Ağustos Michigan Tüketici Güven Endeksi'nin ön tahmini, temmuz ayındaki 61,7'den 58,6'ya düştü ve ekonomistlerin 62 olan beklentilerini karşılayamadı, bu da haftalık kapanış öncesinde USD üzerinde baskı yarattı.

Okyanusun öteki tarafında, Euro Bölgesi takvimi de orta düzey veriler sundu. Almanya, ağustos ayı ZEW Ekonomik Duyarlılık Anketi'ni yayımladı; bu, ay içinde beklenenden daha fazla düştü. Alman endeksi 34,7 olarak kaydedildi; bu, önceki 52,7'den ve beklenen 40'tan daha düşük. AB için endeks, temmuzdaki 36,1'den 25,1'e düştü. Son olarak, Almanya'daki mevcut durum değerlendirmesi, önceki ayda -59,5'ten -68,6'ya geriledi.

Almanya ayrıca, temmuz ayında Uyumlaştırılmış Tüketici Fiyatları Endeksi'nin (HICP) yıllık %1,8 oranında arttığını, daha önce tahmin edildiği gibi doğruladı.

Euro Bölgesi, ikinci çeyrek Gayri Safi Yurtiçi Hasıla (GSYH) revizyonunu yayımladı; bu, önceki tahminle eşleşti ve ekonominin hazirana kadar olan üç ayda %0,1 oranında mütevazı bir büyüme kaydettiğini gösterdi. Ayrıca, blokta Sanayi Üretimi, haziran ayında aylık bazda %1,3 daraldı; bu, mayıstaki %1,1'lik artışın veya beklenen %1'lik düşüşten daha kötü bir sonuç oldu.

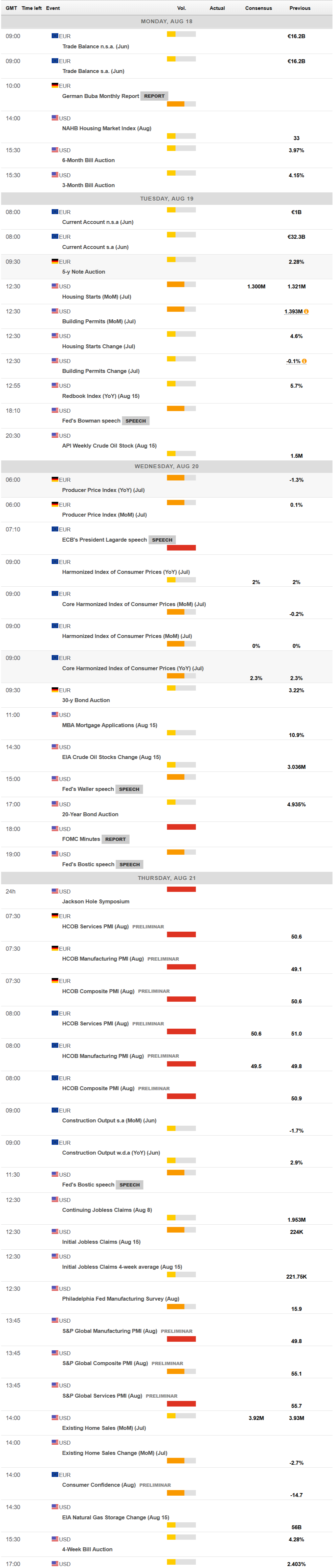

Önümüzdeki günlerde, çarşamba gününe kadar endişelenecek pek bir şey yok; bu gün Avrupa Merkez Bankası (AMB) Başkanı Christine Lagarde açıklamalarda bulunacak ve Federal Açık Piyasa Komitesi (FOMC) son Fed toplantısının tutanaklarını yayımlayacak.

Perşembe günü, Hamburg Ticaret Bankası ve S&P Global, çoğu büyük ekonomi için ağustos ayı Satın Alma Yöneticileri Endeksi'nin (PMI) ön tahminlerini yayımlayacak. Ayrıca, çok sayıda merkez bankasından temsilcilerin bir araya geleceği Jackson Hole Sempozyumu'na da odaklanılacak. Bu yılın teması "Geçişte İşgücü Pazarları: Demografi, Verimlilik ve Makroekonomik Politika." Fed Başkanı Powell, cuma günü açıklamalarda bulunacakken, AMB Başkanı Lagarde cumartesi günü sahne alacak.

EUR/USD teknik görünümü

Teknik açıdan bakıldığında, EUR/USD paritesi için uzun vadeli görünüm yükseliş eğilimindedir; haftalık grafikteki teknik okumalar bunu göstermektedir. Parite, daha yüksek bir zirve ve daha yüksek bir dip kaydederken, sağlam bir şekilde yükseliş gösteren 20 Basit Hareketli Ortalama'nın (SMA) üzerinde ilerlemektedir. 100 ve 200 SMA'lar yönsel güçten yoksun, ancak daha kısa olanın oldukça altında kalmaktadır. Bu arada, teknik göstergeler pozitif seviyelerdeki ilerlemelerine devam etmektedir; bu da başka bir yukarı hareketin habercisi olabilir.

Günlük grafik, EUR/USD'nin en son aralığının üst ucunda olduğunu ve ayrıca bir yükseliş uzantısına işaret ettiğini göstermektedir. Düz bir 20 SMA, yaklaşık 1,1630 seviyesinde destek sağlamaktadır; daha uzun hareketli ortalamalar ise daha kısa olanın altında yükseliş eğilimlerini korumaktadır. Aynı zamanda, Momentum göstergesi neredeyse dik bir şekilde pozitif seviyelere geçerken, Göreceli Güç Endeksi (RSI) yukarı yönlü hareket etti ve şu anda yaklaşık 56 seviyesinde bulunuyor; bu da bir yükseliş kırılmasını destekliyor.

Belirtilen 1,1730 haftalık zirvenin ötesinde, parite kolayca 100 pip ekleyebilir ve yılın zirvesi olan 1,1830'u tekrar ziyaret edebilir. Daha fazla kazanç, 1,1900 işaretine doğru ilerleyerek 1,1960 bölgesine ulaşabilir. 1,1630 bölgesinin altında, parite haftalık en düşük seviye olan 1,1590'a düşebilir. Ek kayıplar, paritenin 1,1470'e, güçlü bir statik destek alanına doğru kaymasını görebilir.

Ekonomik Gösterge

Fed Faiz Oranı Kararı

Federal Rezerv (Fed) para politikasını müzakere eder ve yılda önceden planlanmış sekiz toplantıda faiz oranları hakkında karar verir. Fed'in iki görevi vardır: enflasyonu %2'de tutmak ve tam istihdamı sürdürmek. Bunu başarmak için kullandığı ana araç faiz oranlarını belirlemektir - hem bankalara borç verdiği hem de bankaların birbirlerine borç verdiği faiz oranları. Faiz oranlarını artırmaya karar verirse, daha fazla yabancı sermaye girişi çekeceği için ABD Doları (USD) güçlenme eğilimine girer. Faizleri düşürürse, sermaye daha yüksek getiri sunan ülkelere kaçtığı için ABD Doları zayıflama eğilimindedir. Faiz oranlarının değiştirilmemesi durumunda, dikkatler Federal Açık Piyasa Komitesi (FOMC) açıklamasının tonuna ve şahin (gelecekte daha yüksek faiz oranları beklentisi) veya güvercin (gelecekte daha düşük faiz oranları beklentisi) olup olmadığına çevrilir.

Devamını okuSonraki yayın: Çar Eyl 17, 2025 18:00

Sıklığı: Düzensiz

Beklenti: -

Önceki: 4.5%

Kaynak: Federal Reserve

Feragatname: Bu sayfadaki tüm bilgiler değişebilir. Bu web sitesinin kullanımı ile kullanıcılar kullanıcı sözleşmesini kabul etmiş sayılırlar. Lütfen gizlilik koşullarını ve hükümlerini okuyunuz. Lütfen finansal piyasalardaki ticari riskler ve maliyetler konusunda tam bilgi edininiz çünkü burası en riskli yatırım biçimlerinden birisidir. Alım satım farkı yoluyla döviz ticareti yüksek bir risk içerir ve tüm yatırımcılar için uygun bir alan olmayabilir. Diğer finansal araçlar içinden döviz ticaretini tercih etmeden önce, yatırım nesnelerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice gözden geçiriniz. FXStreet’de ifade edilen görüşler bireysel yazarlara aittir, fxstreet.com veya yönetimin görüşlerini ifade etmemektedir. Bilgilerde hatalar yada eksikler bulunabilir. FXStreet bağımsız yazarların görüşlerini doğrulamak zorunda değildir. FXStreet’de verilen herhangi bir görüş, haber, araştırma, analiz, fiyatlar veya fxstreet.comtarafından bu sitede yayınlanan bilgiler çalışanlar, ortaklar yada katkıda bulunanlar tarafından genel piyasa yorumu olarak verilmiştir ve yatırım danışmanlığı teşkil etmemektedir. FXStreet bu tür bilgilerin kullanımı nedeniyle doğrudan yada dolaylı olarak ortaya çıkabilecek herhangi bir kar kaybı herhangi bir sınırlama olmaksızın herhangi bir kayıp ya da hasar için sorumluluk kabul etmemektedir.

Recommended Content

Editörlerin Seçtikleri

EUR/USD Haftalık Analizi: Sıcak ABD enflasyonu eylül ayı faiz indirim olasılıklarını olumsuz etkiliyor

Bitcoin Haftalık Analizi: BTC, ABD enflasyon dalgalanmasında yol alıyor

Bitcoin (BTC) fiyatı, cuma günü yazıldığı sırada 118.800$ civarında işlem görmeden önce 124.474$ ile yeni bir tüm zamanların en yüksek seviyesine ulaşarak fırtınalı bir hafta geçirdi.

Ons Altın Haftalık Analizi: Jeopolitik gerginliklerin azalması, karışık ABD verileri volatiliteyi sınırlıyor

Ons Altın fiyatı (XAU/USD) haftaya düşüşle başladıktan sonra anlamlı bir toparlanma gerçekleştiremedi çünkü piyasalar jeopolitik gerginliklerin azalmasına ve Amerika Birleşik Devletleri'nden (ABD) gelen karışık makroekonomik veri açıklamalarına tepki verdi.

Kripto Bugün: Bitcoin, Ethereum, XRP yenilenen enflasyon korkularına rağmen yükseliş dönüşü işaretleri sunuyor

Bitcoin, Cuma günü 119.000$'ın üzerinde işlem görerek 120.000$'lık kritik seviyeye doğru bir toparlanma denemesi yapıyor. Perşembe günü, Temmuz ayına ait ABD ÜFE verilerinin beklenenden daha sıcak gelmesinin ardından, Fed'in Eylül ayında faiz indirimine gitme olasılığına dair şüpheler doğurarak daha geniş kripto para piyasasında bir satış dalgası yayıldı.

Gelecek Haftaya Bakış: Odak FOMC Tutanakları ve Jackson Hole Sempozyumu'na kayıyor

ABD Doları (USD), yatırımcıların Federal Rezerv'in (Fed) daha fazla faiz indirimini fiyatlamaya başlamasıyla haftalık düşüşüne yeniden başladı; karışık ABD veri açıklamaları da para birimini savunmada tutmaya devam etti.