- GBP/USD, Salı günü 1,3700 civarında işlem görüyor ve Sterlin, Dolar karşısında %0,26 artış kaydediyor.

- BoE'nin Perşembe günü faiz oranlarını %3,75'te tutması bekleniyor, piyasalar ise bir indirim olasılığını %4'ten az fiyatlıyor.

- USD, kısmi hükümet kapanmasının sona ermesiyle zayıflıyor ve Fed Başkanı succession belirsizliği devam ediyor.

İngiliz Sterlini (GBP), Salı günü ABD Doları (USD) karşısında dar bir aralıkta işlem gördü ve Bank of England'ın (BoE) 2026 yılındaki ilk para politikası kararından önce temkinli bir duruş sergileyen piyasalar nedeniyle 1,3700 civarına hafif yükseldi. GBP/USD, oturuma 1,3665'ten başladı ve gün içi 1,3707 civarındaki zirveye ulaştı; parite, Ocak ayı sonunda kaydedilen birkaç yıllık en yüksek seviye olan 1,3869'un altında konsolide oldu.

BoE'nin Perşembe günü Para Politikası Komitesi (MPC) kararını açıklarken Banka Faiz Oranı'nı %3,75'te değiştirmesi bekleniyor. Piyasa fiyatlamaları, bu toplantıda faiz indirimine yalnızca %4 olasılık veriyor ve bir sonraki indirimin en erken Nisan ayında yapılması öngörülüyor. Aralık ayındaki faiz indirim kararı 5-4 oyla dar bir şekilde alındı ve Başkan Andrew Bailey, gelecekteki indirimlerin "daha yakın bir karar" olacağını belirtti.

İngiltere imalat verileri temkinli bir iyimserliği destekliyor

İngiltere ekonomik verileri, Sterlin için bir miktar destek sağladı; S&P; Global İmalat PMI, Ocak ayında 50,6'dan 51,8'e yükselerek 17 ayın en yüksek seviyesine ulaştı. Bu rakam, beklentileri aştı ve dört ay üst üste genişlemeyi gösterdi; yeni ihracat siparişleri ise dört yıl aradan sonra ilk kez arttı. İşletme güveni, 2024 Sonbahar Bütçesi öncesindeki en yüksek seviyeye geri döndü ve bu durum İngiltere ekonomisi için temkinli bir olumlu sinyal sundu.

Ancak, İngiltere'de enflasyon bir endişe kaynağı olmaya devam ediyor; Aralık ayı Tüketici Fiyat Endeksi (TÜFE) verileri, yıllık %3,2'den %3,4'e yükseldi. Bu yapışkan enflasyon görünümü, BoE'nin faiz indirimleri için manevra alanını sınırladı; işgücü piyasası ise %5,1'lik işsizlik oranıyla soğuma belirtileri gösteriyor.

ABD Doları, dalgalı bir haftanın ardından istikrar kazanıyor

ABD Dolar Endeksi (DXY), Salı günü 97,5 civarında işlem gördü ve oturumun başındaki keskin iki günlük toparlanmanın ardından hafif bir düşüş yaşadı. Dolar, Başkan Donald Trump'ın Jerome Powell'ın Mayıs ayında sona erecek olan görev süresinin ardından Federal Rezerv (Fed) Başkanı olarak Kevin Warsh'ı aday göstermesiyle destek buldu. Piyasalar, Warsh'ın seçimini nispeten sıkı bir duruş olarak yorumladı, ancak Fed politikası yönündeki belirsizlik devam ediyor.

Cumartesi günü başlayan kısmi ABD hükümet kapanması, Salı günü Temsilciler Meclisi'nin 217-214 oyla bir finansman paketini geçirmesiyle sona erdi. Başkan Trump, yasayı imzalayarak çoğu federal ajansa tam yıl finansmanı sağlarken, İç Güvenlik Bakanlığı'nın finansmanını yalnızca iki hafta uzattı. Ocak ayı Tarım Dışı İstihdam (NFP) raporu, kapanmanın İşgücü İstatistikleri Bürosu üzerindeki etkisi nedeniyle ertelenecek.

BoE politika görünümü odak noktası

BoE'nin bu hafta sabit kalması beklenirken, Şubat sonrasındaki politika görünümü bölünmüş durumda. Bazı ekonomistler, 2026'da dört faiz indirimine kadar gidebileceğini öngörürken, piyasalar yalnızca bir veya iki indirim fiyatlıyor. BoE politika yapıcısı Megan Greene, güçlü İngiltere ücret artışı ve Fed politika kararlarının İngiltere enflasyonu üzerindeki potansiyel etkisi nedeniyle faiz indirimlerinin beklenenden daha sınırlı olabileceğini belirtti. Perşembe günü MPC'nin yönlendirmesi, gelecekteki gevşeme hızına dair sinyaller için dikkatle incelenecek.

İngiliz Sterlini fiyat tahmini

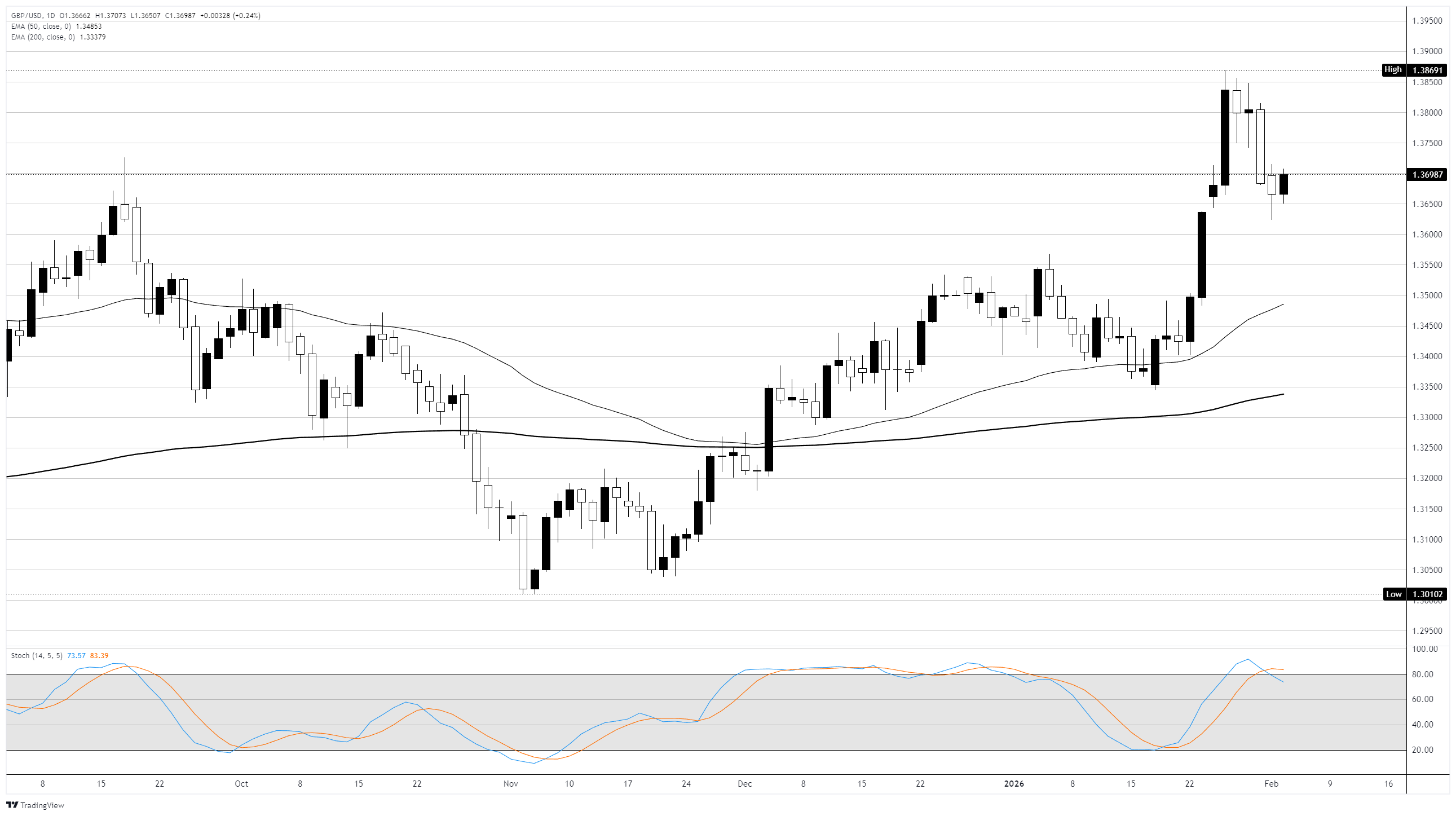

GBP/USD, günlük grafikte yükseliş eğiliminde işlem görmeye devam ediyor; fiyat hareketi, 27 Ocak'taki 1,3869 zirvesinden geri çekildikten sonra 1,3700 civarında kalıyor. Parite, 1,3485'teki 50 günlük Üstel Hareketli Ortalama (EMA) ve 1,3338'deki 200 günlük EMA'nın oldukça üzerinde kalıyor ve orta vadede net bir yükseliş eğilimini sürdürüyor.

Son birkaç yıllık zirvelerden gelen geri çekilme, 1,3650 civarında destek buldu ve alıcılar diplerden devreye girdi. Acil direnç, psikolojik 1,3700 seviyesinde bulunuyor ve ardından 1,3869'daki son zirve geliyor. 1,3870'in üzerinde sürdürülebilir bir kırılma, önümüzdeki haftalarda 1,3900 ve potansiyel olarak 1,4000'e doğru bir hareketin kapısını açacaktır.

Stokastik Osilatör okumaları 73,67 ve 83,41 seviyelerinde, paritenin aşırı alım bölgesinde işlem gördüğünü gösteriyor ve bu da kısa vadeli momentumun gerildiğini öne sürüyor. Bu durum, kâr realizasyonu veya konsolidasyon davet edebilir. Aşağı yönde, 1,3650'nin altındaki bir kırılma, 50 günlük EMA'nın dinamik destek sağlayabileceği 1,3500 bölgesini açığa çıkaracaktır. Daha geniş yükseliş trendi, fiyat 1,3338'deki 200 günlük EMA'nın üzerinde kaldığı sürece sağlam kalmaya devam ediyor.

GBP/USD günlük grafik

GSYH - Sıkça Sorulan Sorular (SSS)

Bir ülkenin Gayri Safi Yurtiçi Hasılası (GSYH), ekonomisinin belirli bir zaman dilimindeki (genellikle çeyrek dönem) büyüme oranını ölçer. En güvenilir rakamlar, GSYH'yi bir önceki çeyrekle, örneğin 2023'ün 2. çeyreği ile 2023'ün 1. çeyreğini ya da bir önceki yılın aynı dönemiyle, örneğin 2023'ün 2. çeyreği ile 2022'nin 2. çeyreğini karşılaştıran rakamlardır. Yıllıklandırılmış çeyrek GSYH rakamları, çeyrek dönemdeki büyüme oranını yılın geri kalanı için sabitmiş gibi tahmin eder. Ancak geçici şokların büyümeyi bir çeyrekte etkilediği ancak bunun tüm yıl boyunca sürmesinin beklenmediği durumlarda (örneğin 2020'nin ilk çeyreğinde covid pandemisinin patlak vermesiyle büyümenin dibe vurduğu dönemde olduğu gibi) bu rakamlar yanıltıcı olabilir.

Daha yüksek bir GSYH sonucu genellikle bir ülkenin para birimi için olumludur çünkü büyüyen bir ekonomiyi yansıtır, bu da ihraç edilebilecek mal ve hizmetler üretme ve daha yüksek yabancı yatırım çekme olasılığı daha yüksektir. Aynı şekilde, GSYH düştüğünde bu durum para birimi için genellikle olumsuzdur. Bir ekonomi büyüdüğünde insanlar daha fazla harcama yapma eğiliminde olur ve bu da enflasyona yol açar. Bu durumda ülkenin merkez bankası enflasyonla mücadele etmek için faiz oranlarını yükseltmek zorunda kalır ve bunun yan etkisi olarak da küresel yatırımcılardan daha fazla sermaye girişi çekerek yerel para biriminin değer kazanmasına yardımcı olur.

Bir ekonomi büyüdüğünde ve GSYH arttığında, insanlar daha fazla harcama yapma eğiliminde olur ve bu da enflasyona yol açar. Bu durumda ülkenin merkez bankası enflasyonla mücadele etmek için faiz oranlarını yükseltmek zorunda kalır. Daha yüksek faiz oranları Altın için olumsuzdur çünkü parayı nakit mevduat hesabına yatırmak yerine Altın tutmanın fırsat maliyetini artırır. Bu nedenle, daha yüksek bir GSYH büyüme oranı genellikle Altın fiyatı için düşüş faktörüdür.

Feragatname: Bu sayfadaki tüm bilgiler değişebilir. Bu web sitesinin kullanımı ile kullanıcılar kullanıcı sözleşmesini kabul etmiş sayılırlar. Lütfen gizlilik koşullarını ve hükümlerini okuyunuz. Lütfen finansal piyasalardaki ticari riskler ve maliyetler konusunda tam bilgi edininiz çünkü burası en riskli yatırım biçimlerinden birisidir. Alım satım farkı yoluyla döviz ticareti yüksek bir risk içerir ve tüm yatırımcılar için uygun bir alan olmayabilir. Diğer finansal araçlar içinden döviz ticaretini tercih etmeden önce, yatırım nesnelerinizi, deneyim seviyenizi ve risk iştahınızı dikkatlice gözden geçiriniz. FXStreet’de ifade edilen görüşler bireysel yazarlara aittir, fxstreet.com veya yönetimin görüşlerini ifade etmemektedir. Bilgilerde hatalar yada eksikler bulunabilir. FXStreet bağımsız yazarların görüşlerini doğrulamak zorunda değildir. FXStreet’de verilen herhangi bir görüş, haber, araştırma, analiz, fiyatlar veya fxstreet.comtarafından bu sitede yayınlanan bilgiler çalışanlar, ortaklar yada katkıda bulunanlar tarafından genel piyasa yorumu olarak verilmiştir ve yatırım danışmanlığı teşkil etmemektedir. FXStreet bu tür bilgilerin kullanımı nedeniyle doğrudan yada dolaylı olarak ortaya çıkabilecek herhangi bir kar kaybı herhangi bir sınırlama olmaksızın herhangi bir kayıp ya da hasar için sorumluluk kabul etmemektedir.

FOREX HABERLERİ

Editörün Seçimi

AUD/USD alıcıları, RBA-Fed görünümündeki farklılıklar arasında üstünlüğe sahip

AUD/USD, risk duyarlılığındaki hafif bir bozulmanın güvenli liman olan ABD Doları'na fayda sağlaması ve Aussie için olumsuz bir etki yaratmasıyla birlikte, 0,7000 seviyesinin üzerinde önceki günün RBA kaynaklı sıkılaşmacı kazançlarını konsolide ediyor. Ancak, Fed-RBA faiz yollarının ayrışması boğaları destekliyor ve herhangi bir düzeltme kaymasının daha fazla alım bulma olasılığının yüksek olduğunu ve sınırlı kalacağını öne sürüyor.

Kripto kışı Ocak 2025'te başladı, ancak sonu yakın: Bitwise

Kripto piyasası, Bitwise Baş Yatırım Sorumlusu Matt Hougan'a göre, Ocak 2025'ten bu yana "tam anlamıyla" bir kış sezonunda bulunuyor ve son birkaç ayda Bitcoin (BTC) ve Ethereum (ETH) fiyatlarının tüm zamanların en yüksek seviyelerinden sırasıyla %39 ve %53 düştüğünü belirtiyor.

USD/JPY paritesi 156,00 civarında seyrediyor, Japonya'nın mali sorunları nedeniyle bir haftanın en yüksek seviyesinin üzerinde

USD/JPY, üst üste dördüncü gün yukarı yönlü bir eğilimle işlem görüyor ve bir haftalık yükseliş trendini sürdürmeyi hedefliyor. Japonya'nın mali sağlığına dair endişeler, sıkılaşmacı BoJ beklentilerine karşı durarak Japon Yeni'ni zayıflatıyor ve 8 Şubat'taki ani seçim öncesinde döviz çiftine bir miktar destek sağlıyor. Ancak, daha yumuşak bir risk tonu, güvenli liman JPY'nin kayıplarını sınırlayabilir ve pariteyi durgun ABD Doları fiyat hareketleri arasında baskılayabilir.

İşte 4 Şubat Çarşamba günü bilmeniz gerekenler:

Avustralya Merkez Bankası (RBA), faiz oranını 25 baz puan artırarak %3,85'e çıkardı ve bu, piyasa beklentileriyle uyumlu. RBA'nın sıkılaşmacı tonu, enflasyon baskılarının muhtemelen devam edeceğini gösteriyor ve bu da daha fazla politika sıkılaştırmasının ufukta olabileceğini öne sürüyor

Altın, ABD-İran gerginliklerinin güvenli liman talebini artırmasıyla 4.950 doların üzerine yükseldi

Ons Altın fiyatı çarşamba günü erken Asya seansında 4.985$ civarında kazançlarla işlem görüyor. Değerli metal, geçen hafta tarihi ve dalgalı bir satışın ardından toparlanmayı sürdürüyor. Yatırımcılar, ABD ekonomik verilerinin bir sonraki turunu ve güvenli liman varlıklarına olan genel talebi değerlendiriyor.